Vraag twintig mensen wat ze onder ‘beleggen’ verstaan en je krijgt twintig verschillende antwoorden. Op het internet is het al niet veel beter. De gratis online versie van Van Dale definieert het als ‘(geld) aan iets besteden waarvan je hoopt dat het in waarde zal stijgen’. Nu is hoop in de regel niets meer dan uitgestelde teleurstelling, dus we zoeken nog even verder. De website Encyclo.nl, die overal definities vandaan trekt, heeft het over ‘geld in waardepapieren omzetten met het doel om de waarde te behouden of te vergroten’ en komt ook — wel na even bladeren — met deze: ‘Geld dat niet direct voor consumptie nodig is, kan worden belegd in bijvoorbeeld aandelen, obligaties, spaarrekeningen en dergelijke, met als doel toekomstig inkomen, vermogensvorming en ‑groei etc., te realiseren.’ Afgezien van de rammelende interpunctie en het, helaas, vrij harde gegeven dat ‘spaarrekeningen en dergelijke’ door de onrealistische rentestand op dit moment hooguit fungeren als beveiligde oude sok, is dit ongeveer wat de doelstelling van beleggen zou moeten zijn. Maar daarmee weten we nog steeds niet wat het precies is.

Wat beleggen zeker niet is, is speculeren. Speculeren is gokken op koersstijgingen of ‑dalingen en lijkt op spelen op rood of zwart in het casino (vandaar de illustratie boven dit stuk). Het is weliswaar (net als beleggen) een ‘zero-sum game’ — het nadeel van de een is even groot als het voordeel voor de ander — maar omdat beurstransacties altijd gepaard gaan met kosten, wint vooral de bank of broker die de koop- en verkoopopdrachten uitvoert, door de grote hoeveelheid transacties.

Om te weten wat je beleggingen opleveren moet je naar het rendement na kosten kijken. Een verstandige belegger kijkt dus altijd naar de kosten van zijn broker. De kosten van het openen van een rekening (en het sluiten), het aanhouden van een aandelenportefeuille, uiteraard de kosten per transactie en alle andere kosten die komen kijken bij het verhandelen van aandelen, obligaties en andere effecten. Slechte brokers verpakken hun kosten en dat is een reden om ze te mijden. Goede brokers zijn transparant en geven een helder overzicht van hun tarieven. De beste broker is transparant èn goedkoop.

In principe bestaat een beleggingsportefeuille uit vier assetcategorieën: aandelen, obligaties, onroerend goed en grondstoffen. De manier waarop je deze categorieën verdeelt, hangt af van je risicoprofiel. Dat risicoprofiel is op zijn beurt weer afhankelijk van je beleggingsdoel en je beleggingshorizon. We vergeten wel eens dat er nog een vijfde assetcategorie is: spaargeld. Strikt genomen is deze categorie geen investering, maar als onderdeel van de portefeuille moet je ’m niet onderschatten. Spaargeld kun, nee, moet je gebruiken bij een grote terugval van de beurs. Zie ook het kader ‘Het geheim van succesvol beleggen’.

■ aandelen

Bedrijven die aandelen uitgeven, laten hun aandeelhouders meedelen in de lusten en de lasten. Je hebt goede aandelen en slechte aandelen, je hebt overgewaardeerde aandelen en ondergewaardeerde aandelen. Aandelen van bedrijven waarvan de aandeelhouders heel veel verwachten, kunnen hard stijgen maar ook hard dalen als de verwachtingen toch tegen blijken te vallen. We noemen dit soort aandelen ook wel groeiaandelen en je ziet ze bijvoorbeeld in de tech-industrie. Waardeaandelen zijn het tegenovergestelde. Ze hebben een lagere koers-winstverhouding dan de groeiaandelen maar keren in principe hogere dividenden uit dan groeiaandelen. Het zijn aandelen van gevestigde bedrijven die een gelijkmatiger groei doormaken maar minder hard stijgen. Een paar voorbeelden zijn Unilever, Shell en The Coca-Cola Corporation.

■ obligaties

Met behulp van obligaties trekken bedrijven kapitaal van beleggers aan. Het zijn zogenaamde ‘vastrentende waarden’ omdat ze een vast rendement genereren, de obligatie- of couponrente. De beleggers zijn dus een soort bank en de obligatie is een schuld aan de houder. Obligaties zijn over het algemeen minder risicovol dan aandelen, maar niet zonder risico, zeker niet in markten waarin de rente fluctueert. Staatsobligaties stijgen bijvoorbeeld in waarde als de marktrente daalt en dalen als de marktrente stijgt. Bedrijfsobligaties stijgen als de couponrente van de obligaties hoger is dan die van nieuw uitgegeven obligaties van hetzelfde bedrijf. Een stijging of daling van de obligatiewaarde is tijdelijk: de koers van gewone obligaties loopt altijd terug naar 100 procent van de nominale waarde aan het einde van de looptijd. Een uitzondering op deze regel betreft eeuwigdurende obligaties of ‘perpetuals’. Bedrijfsobligaties, maar ook staatsobligaties, kennen daarnaast een debiteurenrisico. Hoe hoog dat risico is (dus hoe kredietwaardig bedrijven en landen zijn) wordt beoordeeld door kredietbeoordelaars Moody’s, Fitch en Standard & Poor’s en het spreekt voor zich dat naarmate de uitgever van obligaties kredietwaardiger is, de rente van de obligatie lager wordt.

■ grondstoffen

Grondstoffen zijn landbouwproducten, energieproducten (olie, gas, kolen) en metalen (waaronder edelmetalen) en zijn onlosmakelijke met de economie verbonden. Voor de productie van goederen heb je grondstoffen nodig. Voor transport heb je grondstoffen nodig. Voor de verwarming van je huis en de productie van elektriciteit heb je grondstoffen nodig. Voor de productie van elektronica en barkrukken heb je grondstoffen nodig. Zoals het begin van de oorlog in Oekraïne vorig jaar liet zien, is de grondstoffenmarkt niet altijd voorspelbaar. Primair wordt in grondstoffen geïnvesteerd met behulp van futures- en optiecontracten. Daar kun je heel veel geld mee verdienen, maar ook heel veel mee verliezen. Je kunt ook in grondstoffen beleggen door aandelen te kopen van bedrijven die grondstoffen produceren. Of, een stuk overzichtelijker dan futures en opties, met ETC’s (‘exchange traded commodities’).

■ onroerend goed

Grond, winkelpanden, fabrieken en zelfs woningen zijn onroerend goed waarin je kunt beleggen, direct of via een vastgoedfonds. Dit is een specialistische assetcategorie, die voor de meeste mensen lastig te doorgronden is. Om toch diversificatie in je portefeuille aan te brengen, kun je tegenwoordig ook in vastgoed beleggen via indexfondsen en ETF’s.

Elke beleggingscategorie heeft eigen risiconiveaus. Omdat rendement en risico hand in hand gaan, betekent méér risico nemen dat je beleggingsrendement sneller kan groeien, maar je tegelijkertijd méér kans loopt dat je geld verliest. Omgekeerd betekent minder risico dat je langzamer winst maakt, maar dat je belegging veiliger is. Bij aandelen is het risico gelegen in de beweeglijkheid — de ‘volatiliteit’ — van de aandelen. Zo kennen groeiaandelen een hoge volatiliteit maar ook een kans op grotere winst. Waardeaandelen bewegen minder extreem, hebben een lagere koers-winstverhouding maar ook een kleinere kans op grote verliezen. Door te spreiden (in regio’s en sectoren) en door de tijd daalt voor beleggers het risico van aandelen.

In de regel geldt dat je méér risico kunt nemen als je belegt voor een ver verwijderd doel, zoals als je als twintiger of dertiger voor je pensioen wilt beleggen. Heb je het geld over een paar jaar zeker nodig, dan is het niet verstandig om het te beleggen als je niets anders achter de hand hebt. Het is zinvol om een risicoprofieltest te doen, om te bepalen hoeveel risico jij kunt èn bereid bent te nemen. Vind je het niet erg dat je beleggingen schommelen als je weet dat daar tegenover een grotere kans is op meer rendement op lange termijn, dan heb je waarschijnlijk een hoge risicobereidheid. Geef je de voorkeur aan een langzamere opbouw met minder ups en downs, dan is je risicoprofiel wellicht wat behoudender.

Hoe jouw risicoprofiel er ook uitziet, door ook in je assetallocatie een spreiding aan te brengen, verlaag je het risico van je portefeuille zonder dat het rendement navenant daalt. Door alleen in groeiaandelen te beleggen, creëer je een offensieve portefeuille die veel gevoeliger is voor marktfluctuaties dan een goed gespreide, gemengde portefeuille met aandelen en obligaties. Dat is niet erg als je voldoende tijd hebt. Wat voor jou een optimale verdeling is, is afhankelijk van je risicoprofiel en van je beleggingsdoel en -horizon.

In plaats van zelf het wiel uit te vinden, is het veel eenvoudiger om je geld te beleggen in beleggingsfondsen, indexfondsen of exchange traded funds (ETF’s). Deze fondsen beleggen, vaak thematisch, volgens een bepaalde strategie en zorgen voor een instant diversificatie van je beleggingsportefeuille, waardoor het risico van je portefeuille verlaagd wordt. Beleggingsfondsen zijn in de regel duurder dan indexfondsen en ETF’s, door een andere benadering van het beheer. Beleggingsfondsen proberen altijd actief een benchmark te verslaan, terwijl indexfondsen en ETF’s de prestaties van een bepaalde benchmark (een index) proberen te kopiëren. Deze passieve benadering van beleggen houdt in dat je rendement de gemiddelde prestatie van de benchmark niet zal verslaan. Dat is niet zo heel erg, want gemiddeld genomen slaagt het overgrote deel van de beleggingsfondsen daar niet in, althans niet consequent en niet na kosten.

Je kunt natuurlijk een afspraak met een vermogensbeheerder maken, maar daar hangt wel een prijskaartje aan. Wil je leren om te beleggen, dan zul je zelf aan de slag moeten gaan. Had je nog geen beleggingsrekening, open er dan nu een. Er zijn aanbieders die je de mogelijkheid geven om met een nepportefeuille te oefenen. Leg periodiek een vast bedrag in, liefst in een ETF. Zo koop je minder aandelen als de prijzen hoog zijn en méér aandelen als de prijzen laag zijn. Welke manier je ook kiest om te beginnen, bedenk dat beleggen voor de lange termijn is en dat consistentie in je beleggingsbeleid (ongeacht terugval van de markten) met aan zekerheid grenzende waarschijnlijkheid uiteindelijk het meeste rendement zal genereren.

Op www.compareallbrokers.com vind je een overzicht van de brokers die in Nederland actief zijn. E-Toro (met wie we een affiliate marketing deal hebben, dus je helpt ons ook!), een relatieve nieuwkomer op de Nederlandse markt, biedt robo-advies aan, waarmee je in kant-en-klare, gediversifieerde portefeuilles kunt beleggen volgens jouw risicoprofiel en beleggingsdoel.

Iedereen wil altijd weten wat het geheim van succesvol beleggen is. Het antwoord is simpel: beleggen werkt het best als je goedkoop inkoopt en met winst verkoopt. Dat lijkt nogal een open deur, maar in de praktijk doen met name particuliere beleggers het meestal omgekeerd. Ze kopen aandelen als iedereen aandelen koopt (en de vraag hoog is en dus de prijzen hoog), en verkopen hun aandelen als de paniek op de beurzen toeslaat en iedereen zijn aandelen verkoopt (en het aanbod hoog is en dus de prijzen laag). Zo moet het dus niet. Je moet de kans op winst zo groot mogelijk maken en het risico van je beleggingsportefeuille zo klein mogelijk. Dat doe je door te spreiden in regio’s, in sectoren en in tijd. Je kunt natuurlijk uren stoppen in de analyse van markten en de economie, maar waarom zou je? Als je periodiek (bijvoorbeeld elke maand) een vast bedrag steekt in een paar goed gespreide indexfondsen en/of ETF’s, doe je automatisch wat je anders handmatig zou doen. Het voordeel van op deze manier beleggen is dat je na een beursdaling automatisch meer belegging per euro koopt. Leg niet alles in. Bouw ook een oorlogskas op om te kunnen bijkopen op scherpe beursdips. Probeer de markten niet te ‘timen’. Is het al onmogelijk om een beurskrach te voorspellen, het is nog lastiger te voorspellen hoe lang aandelenkoersen er over doen om hun oude niveau te bereiken. Analyse van de grootste dalingen op de beurs laat zien dat de grootste stijgingen altijd volgen na een beurskrach. En wil je weten wat het aller, allermoeilijkste is van beleggen? Niet meer aan je beleggingen komen tot je wilt gaan afbouwen. Dat levert de beste resultaten op. Geloof je me niet? Vraag het aan Warren Buffett, de baas van investeringsfonds Berkshire Hathaway, die volgens Forbes een vermogen bezit van 107,8 miljard dollar en die deze ‘buy and hold’-strategie tot een ware kunst verheven heeft. Ik bedoel maar.

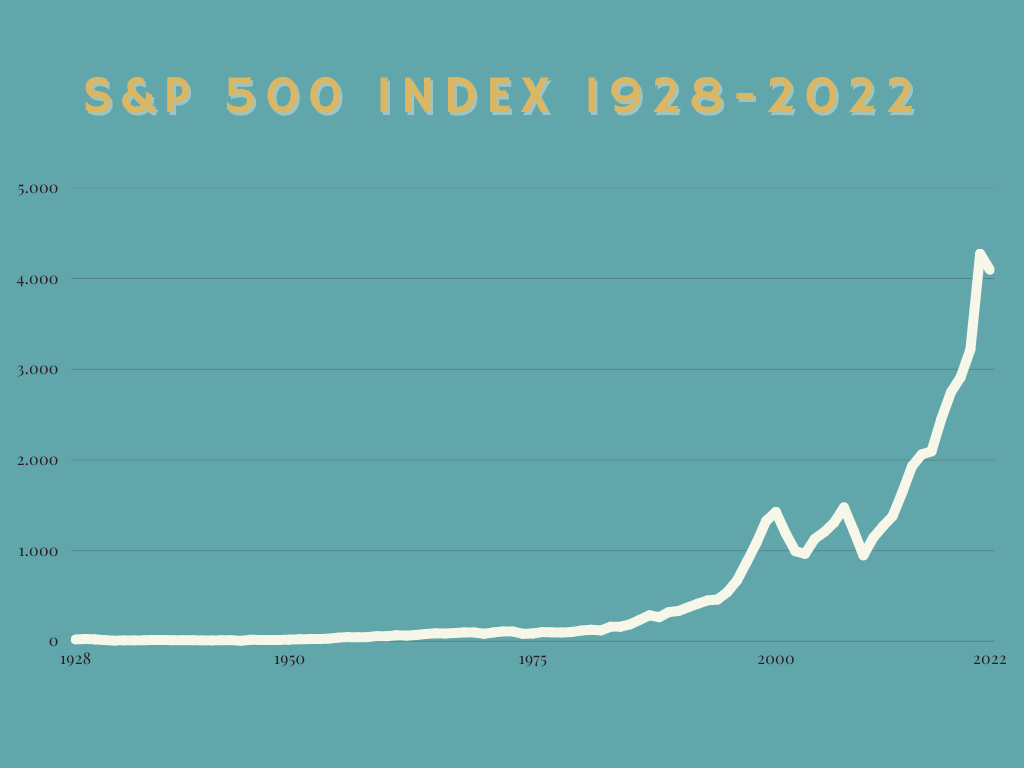

Hoewel de resultaten over de afgelopen 30 jaar gemiddeld genomen geen reden geven tot klagen, waren de beleggingsrendementen niet altijd om over naar huis te schrijven. Kijken we naar de S&P 500, de index die 500 solide Amerikaanse aandelen omvat, dan zien we in de vooroorlogse periode nauwelijks beweging. Die komt pas in de jaren 50 en wordt explosief in de jaren 80. Door Ronald Reagans neo-liberale koers, zeggen de fans. Kijken we naar de groei van de wereldbevolking, dan zien we een andere mogelijke aanjager: we zijn sinds de jaren 50 met vier keer zoveel mensen. Volgens schattingen komen daar nog een paar miljard zielen bij, die ook allemaal een auto en een mobiele telefoon willen. En elke dag een bord met eten, dus met de S&P 500 komt het ook de komende jaren wel goed.

bron macrotrends.net

Wil je ons helpen? Stuur dan je vrienden een link naar de site of onze social-mediakanalen, of trakteer ons op een biertje. Of, waarom niet, doe het gewoon allebei!

Gratis tips en adviezen van The Dutch Money Whisperer in je e-mailbox

Vul je e-mailadres in. Bevestig dat je bestaat (check je spambox). Daarna ontvang je van ons een e-mail met instructies waarmee je de 50‑30‑20 BudgetBerekenaar kunt downloaden.

Je gratis schenkingsakte om gebruik te kunnen maken van de éénmalige verhoogde vrijstelling. Vul hieronder je e-mailadres in, click op de button en gebruik de link uit de e-mail die je van ons krijgt.

Heb je niets ontvangen? Check dan je spamfolder. Voeg ons ook toe aan je veilige adressen!

Hoe kun je je inkomen en aftrekposten zodanig verdelen dat jij en je fiscaal partner minimaal belasting betalen en maximaal van de toeslagen profiteren? Download het stappenplan! Vul je e-mailadres in, click op de button en gebruik de link uit onze e-mail.

Heb je niets ontvangen? Check dan je spam-box en voeg ons toe aan je veilige adressen. Succes met je aangifte!

Je gratis aangiftechecklist. Vul hieronder je e-mailadres in, click op de button en gebruik de link uit de e-mail die je van ons krijgt.

Heb je niets ontvangen? Check dan je spam-folder en voeg ons toe aan je veilige adressen. Succes met je aangifte!

Vul je e-mailadres in, click op de button en gebruik de link uit de e-mail die je van ons krijgt. Kopieer de tekst uit de pdf naar een tekstdocument om de inhoud naar wens aan te passen.

Vul je e-mailadres in, click op de button en gebruik de link uit de e-mail die je van ons krijgt. Kopieer de tekst uit de pdf naar een tekstdocument om de inhoud naar wens aan te passen.

Wil je meer handige tips van de Dutch Money Whisperer om je geldzaken goed te regelen? Meld je dan aan voor onze nieuwsbrief!

Onze blogs, video’s en podcasts geven handvatten om zelf met je financiën aan de slag te gaan. Of het nu gaat om je pensioen, je huis, je beleggingen, je belastingen of je bank- en verzekeringszaken, hier bouw je aan je financiële toekomst!

Wil je meer handige tips van de Dutch Money Whisperer om je geldzaken goed te regelen? Meld je dan aan voor onze nieuwsbrief!